[표] 이익증가미반영 투자전략 수익률 추이

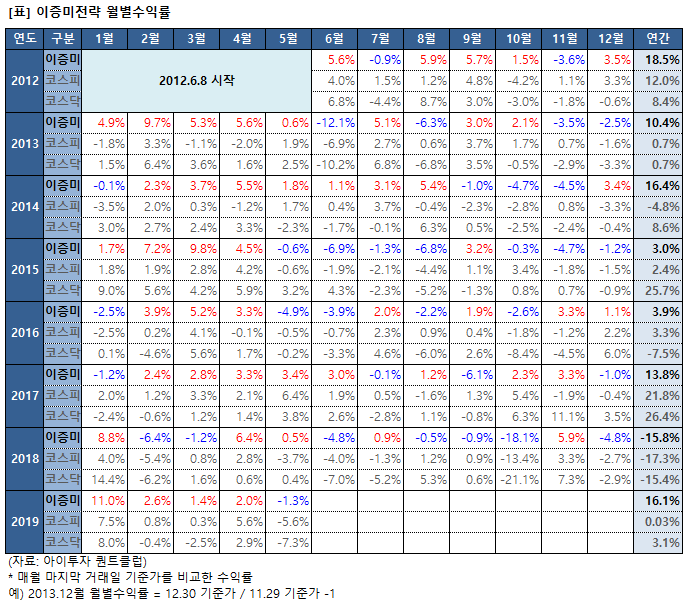

아래 표는 퀀트 투자클럽 서비스를 시작한 이후 공식펀드의 월별수익률입니다. 매월 말 업데이트해 드릴 예정입니다. 연간수익률은 올해 초부터 지난 달 말까지의 누적수익률입니다.

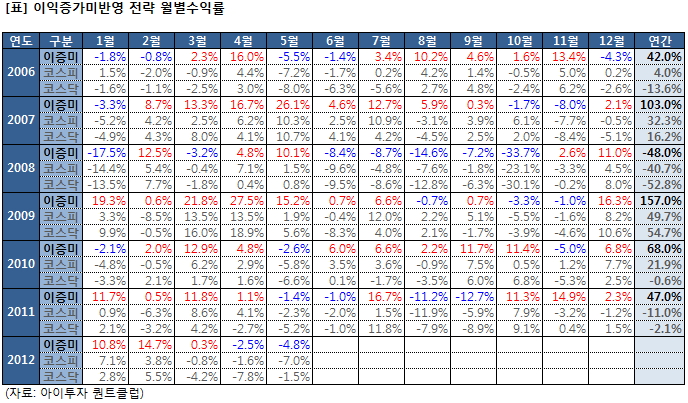

이익증가 주가 미반영 투자전략에 따라 국내 주식에 투자했다면 지난 6년간 수익률은 연평균 45.6%, 누적 수익률 851%로 나타났습니다. 이는 2006년 1월~ 2011년 12월까지 이익증가 주가 미반영 투자전략에 따라 매매했을 경우 수익률을 시뮬레이션한 결과입니다.

같은 기간 코스피 지수는 연평균 4.7%, 코스닥 지수는 -5.7%의 수익률을 기록했습니다. 매년 평균 코스피 지수를 40.9%p, 코스닥 지수를 51.3%p 각각 초과한 것으로 나타나 주가는 결국 이익에 수렴한다는 것을 잘 보여준 사례입니다.

매월 포트에 편입된 20개 종목 가운데 평균 2.4개가 20% 이상의 월간 수익률을 기록했습니다. 반면 20% 이상 하락한 종목은 0.8개에 그쳐 시장을 크게 초과하는 성과를 냈습니다.

2006.1월~2012.5월까지 이증미 전략 월별 수익률은 아래 표에 정리했습니다. 이증미 전략은 2008년엔 코스피 지수와 비슷하게 하락했지만, 다른 해에는 코스피 지수 대비 큰 폭의 초과상승을 보여 시장과의 차이를 벌렸습니다.

과거 월별 수익률은 최저 -34% ~ 최고 28%를 기록했습니다. 월간 수익률이 가장 높았던 때는 2009년 4월, 가장 낮았을 때는 2008년 10월입니다.

만약 시장이 급락하기 직전인 2008년 9월 이증미 전략에 따라 투자했다면, 한 달 만에 최대 -34% 손실을 낼 수 있었습니다. 그렇지만 이에 실망해 투자를 중단했다면, 이후 이어진 2009년 157%, 2010년 68%의 수익을 낼 수 없었을 것입니다. 단기간에 퀀트 투자로 손실을 냈다해도, 원칙에 따라 꾸준히 투자를 이어간다면 손실복구 뿐만 아니라 만족할 만한 수익을 낼 수 있습니다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

프린트

프린트 이메일

이메일

그런데..10월 수익율 2.1%로 기재된것에 설명 부탁드립니다.

1년 넘게 투자를 하고 있는데... 실제 매매하면서 이루어지는 오차범위가 생각보다 훨씬 커지고 있습니다.

매매에 따른 수수료 비용과 공식펀드처럼 매매당일 아침 동시호가에

모든 매매가 이루어지지 않는다고 해도...

점점 공식펀드 수익율과의 괴리차가 커지는 것을 생각하면...

점점 딜레마가 커지네요...보다 더욱 현실적인 공식펀드 수익율이 기재되었으면 하는

작은 소망입니다..

10월 수익률 계산엔 10월 31일 기준가(1366)가 아닌 11월 1일 기준가(1390)가 들어갔습니다.

감사합니다.

8월 수익률 모두 업데이트 됐습니다.

기다리게 해드려 죄송합니다. ^^

감사합니다.